Comment calculer son impôt sur le revenu facilement ? c’est ce que nous allons voir ensemble, dans ce nouvel article sur Placement et Liberté !

Le calcul de l’impôt sur le revenu peut paraître compliqué au premier abord. Entre le barème progressif, le nombre de part fiscale, le quotient familial, ou encore, la tranche marginale d‘imposition (TMI). On peut vite se perdre dans le calcul des impôts. Et pourtant, vous allez voir que calculer ses impôts sur le revenu n’a rien de très compliqué.

Bonjour à tous et bienvenue sur mon blog, c’est Jonathan et aujourd’hui, je vais tout vous expliquer sur le calcul de l’impôt sur le revenu. A partir d’exemple concret et de calculs détaillés d’impôt sur le revenu.

On dit souvent que la fiscalité Française est abusive.

Alors oui, dans certains cas, elle l’est. Mais, en ce qui concerne l’impôt sur le revenu. C’est un impôt qui est plutôt juste. Puisque, l’impôt sur le revenu, aussi appelé, ir est calculer selon le barème progressif. Ce qui signifie que plus, on gagne d’argent et plus on va payer des impôts. Contrairement, par exemple, à la TVA, ou chaque personne va payer le même montant de TVA, sans que l’on tienne compte de ses revenus

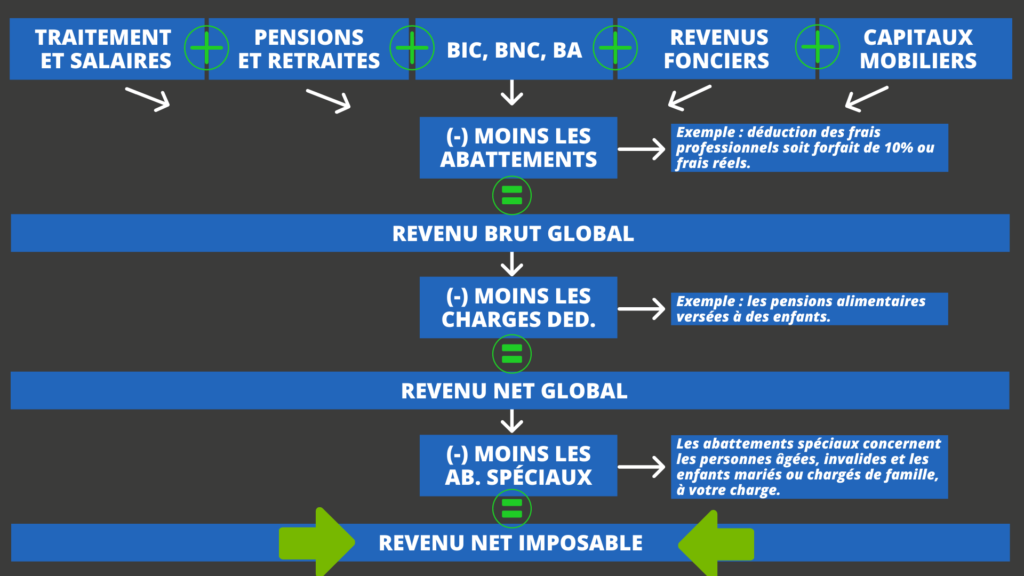

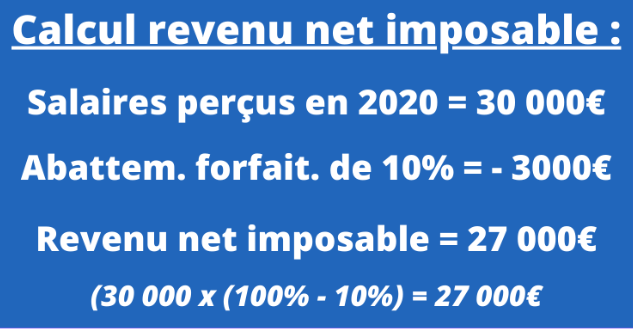

Pour pouvoir calculer l’impôt sur le revenu, il faut partir de son revenu net imposable. Il s’obtient en faisant la somme de chaque revenu perçu, selon sa catégorie (salaires, retraites, BIC, revenus fonciers, etc.) diminué, des éventuels abattements et charges déductibles. Et ce n’est qu’à partir, de ce résultat net imposable que l’on va pouvoir commencer à calculer l’impôt sur le revenu.

Par exemple : si on perçoit un salaire imposable de 30 000€ et que l’on choisit l’abattement forfaitaire de 10%. On obtient un revenu net imposable de 27 000€.

Cependant, le calcul de l’impôt sur le revenu nécessite, encore, quelques petites étapes préparatoires. Comme de calculer le nombre de part fiscale. Et, c’est ce que nous allons voir, ensemble, en détail.

Premièrement : Le calcul du nombre de part de son foyer fiscal :

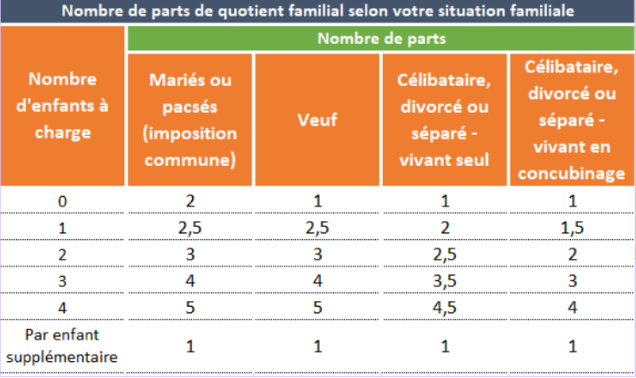

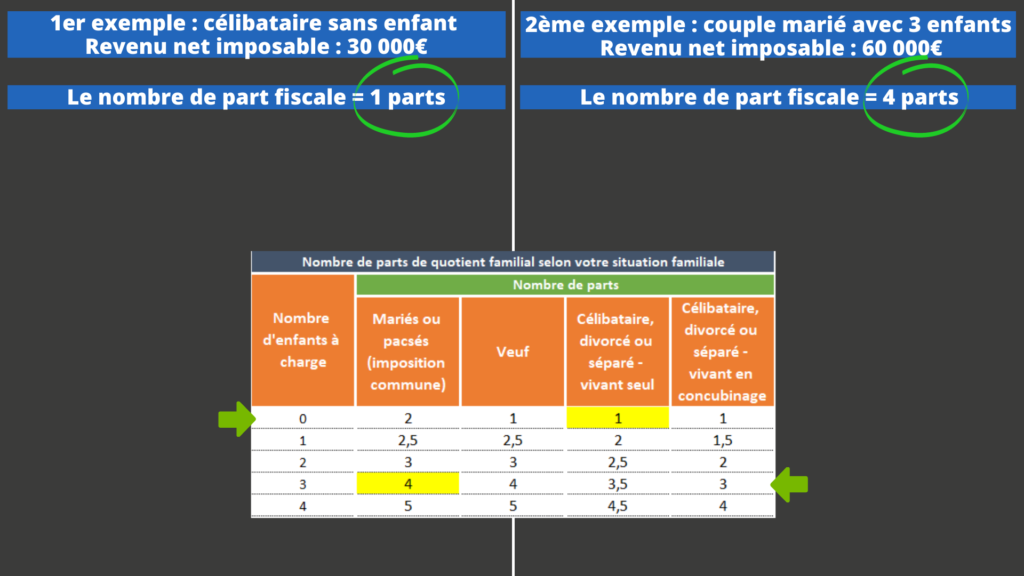

Le nombre de part fiscale dépend de sa situation personnelle (si on est marié ou pacsé, veuf, célibataire, vivant seul ou en concubinage) et aussi, des personnes à charge. Je vous ai fait un tableau qui fait un récap du nombre de part fiscale, en fonction de chaque situation.

Par exemple : on peut voir qu’une personne célibataire qui vit seul et sans enfant, compte pour 1 part. Alors qu’un couple marié ou pacsé et sans enfant, compte pour 2 parts. On peut voir également que plus, on va avoir de personne à charge et plus on va avoir de part au niveau de son foyer fiscal.

Une fois le nombre de part fiscale déterminé pour son foyer fiscal. On va pouvoir calculer le quotient familial.

Deuxièmement : Le calcul du quotient familial :

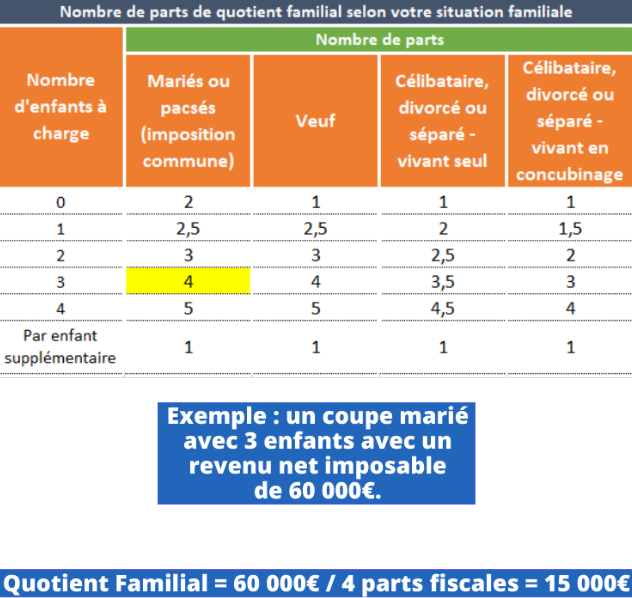

Le quotient familial permet d’adapter le montant de l’impôt en fonction du revenu du foyer fiscal et du nombre de personnes à charge. Il permet donc, de réduire le montant de l’impôt pour les foyers ayant des charges familiales importantes.

Il faut savoir aussi, que le quotient familial est plafonné pour les foyers qui ont des personnes à charge, c’est à dire, des enfants, des personnes âgées ou des personnes avec un handicap. Cependant, je ne vais pas rentrer dans le détail du plafonnement du quotient familial. Puisque mon but avec cet article, est de vous expliquer le mécanisme du calcul de l’impôt sur le revenu en restant très simple.

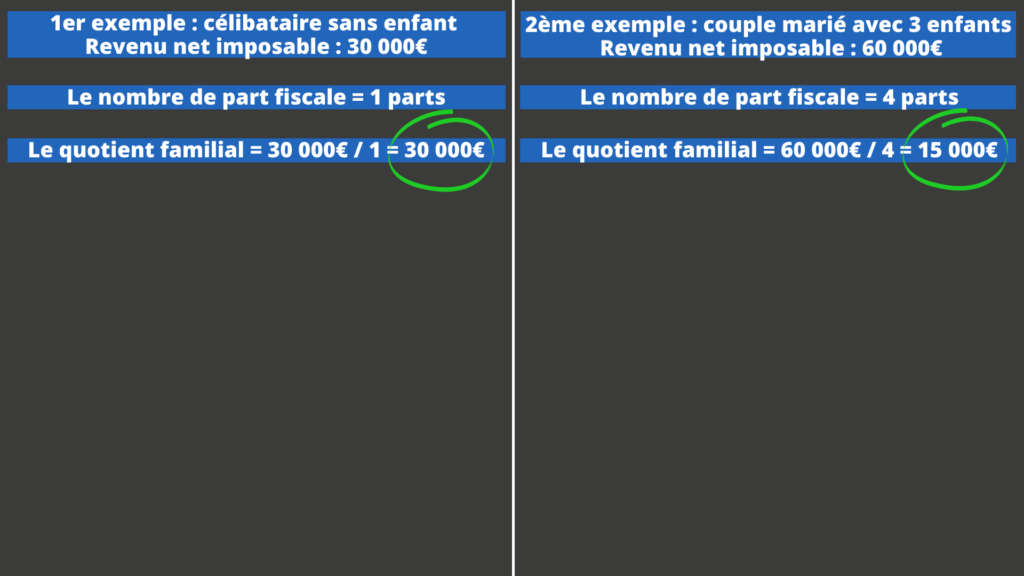

Pour calculer le quotient familial, il faut diviser le revenu net imposable par le nombre de part fiscale de son foyer.

Prenons un exemple et calculons le quotient familial d’un couple marié avec 3 enfants. Leur revenu net imposable étant de 60 000€. Si, on reprend le tableau avec le nombre de part fiscale. Dans leur cas, on obtient 4 parts fiscales.

Cela nous donne un quotient familial de : (60 000€ / 4), soit 15 000€. Avec ce montant, on va pouvoir obtenir sa tranche marginale d’imposition (ou TMI).

Troisièmement : La tranche marginale d’imposition (TMI) :

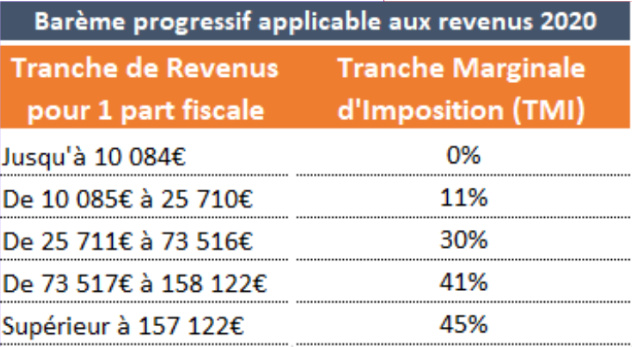

Il existe 5 tranches marginales d’imposition qui vont de 0 à 45%. Pour faire simple, le total de ses revenus va être découpé en tranches et chacune de ces tranches va être imposée à un taux différent.

Je vois beaucoup de personne qui ne comprennent pas le fonctionnement de l’impôt sur le revenu. Elle pense que si elle passe dans la tranche du dessus. La totalité de leur revenu va être imposé dans cette nouvelle tranche, alors que ce n’est pas du tout le cas. Et, c’est ce qu’on va voir, ensemble, dans les calculs détaillés de l’impôt sur le revenu.

Bien entendu, on va calculer l’impôt sur le revenu 2020, avec le barème progressif applicable aux revenus 2020. Si, vous voulez calculer l’impôt sur le revenu 2021, il faudra prendre le barème progressif applicable aux revenus 2021. Les formules de calcul de l’impôt sur le revenu devront donc, être adaptées chaque année au nouveau barème progressif.

Quatrièmement : Le calcul de l’impôt sur le revenu :

On va prendre deux exemples de calcul d’impôt sur le revenu et faire des calculs détaillés pour bien comprendre comment ça marche.

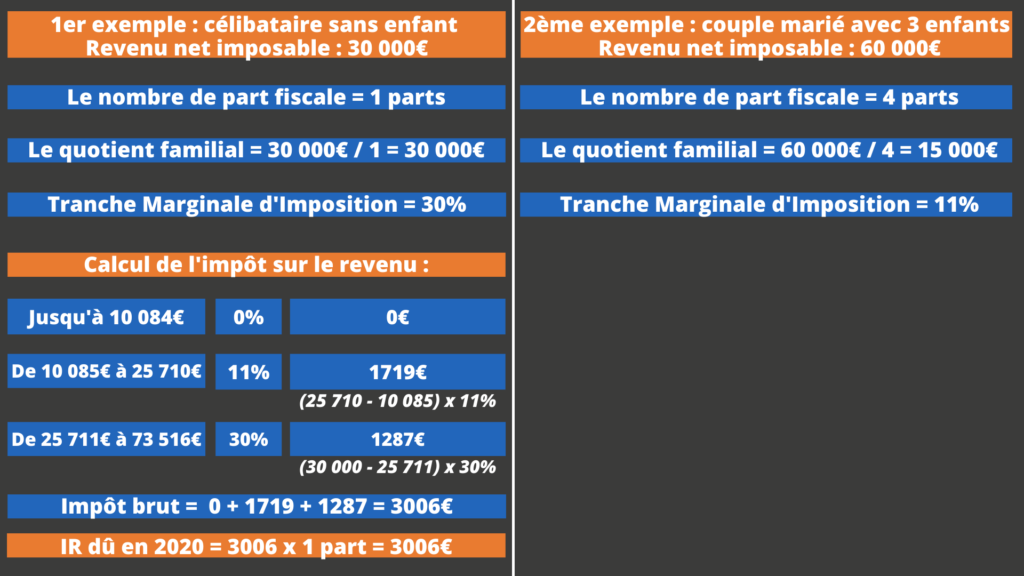

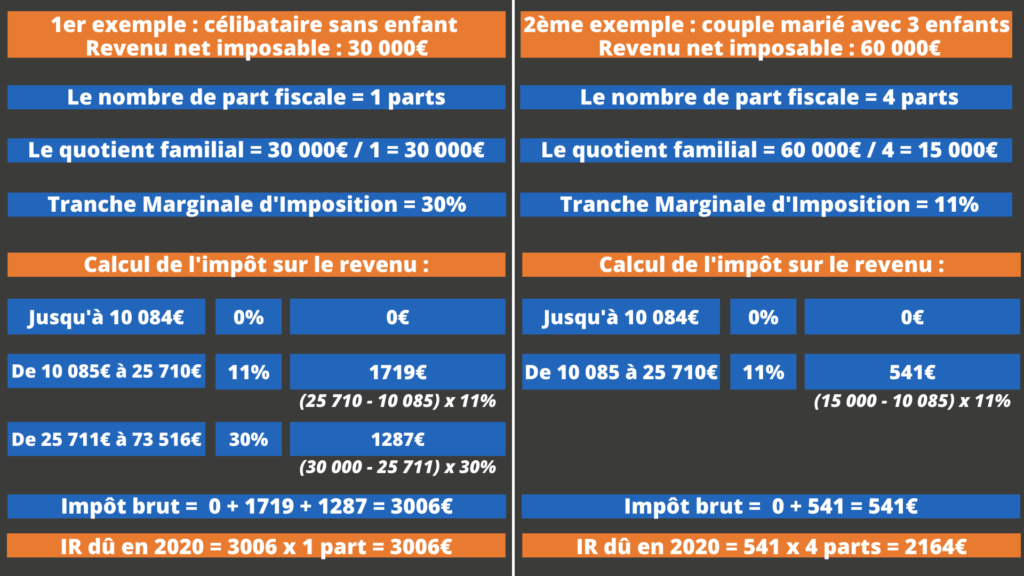

1er exemple : on va prendre un célibataire sans enfant et vivant seul avec un revenu net imposable de 30 000€ en 2020.

2ème exemple : on va reprendre notre couple marié avec 3 enfants et un revenu net imposable de 60 000€ en 2020.

Déterminons le nombre de part fiscale :

Le célibataire vivant seul, compte pour 1 part et le couple marié avec 3 enfants, compte pour 4 parts.

Passons au calcul du quotient familial :

Le célibataire a un quotient familial égal, à son revenu net imposable de 30 000€ (30 000 / 1). Puisqu’il n’a qu’une seule part fiscale.

Le couple, quant à lui, à un quotient familial de 15 000€ (60 000 / 4).

Le quotient familial nous permet de savoir dans quelle tranche marginale d’imposition, on se situe.

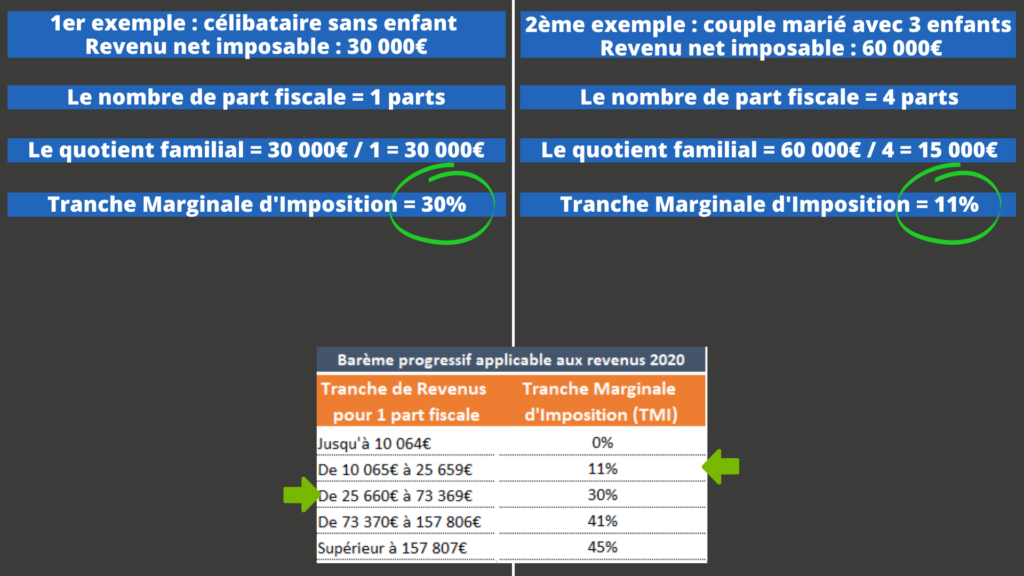

Le célibataire à une TMI de 30%. Tandis que, le couple à une TMI de 11%.

On voit bien que plus on a de personnes à charge et moins on va payer d’impôt. Bien que, le couple gagne le double de revenu que le célibataire. C’est ce dernier qui va payer le plus d’impôt. Tout simplement, parce que le quotient familial adapte l’imposition en fonction du revenu du foyer et des personnes à charge.

Passons au calcul de l’impôt sur le revenu :

Pour le célibataire :

De 0 à 10 084€, il y 0€ d’imposition.

De 10 065€ à 25 659€, on doit faire (25 710 – 10 085) x 11%. Ce qui nous donne 1719€.

De 25 711€ à 73 516€, on doit faire (30 000 (le montant de son quotient familial) – 25 711) x 30%. Ce qui nous donne 1287€.

Au total, notre célibataire va devoir payer 3006€ d’impôt sur le revenu.

Pour le couple :

De 0 à 10 084€, il y 0€ d’imposition.

De 10 065€ à 25 659€, on doit faire (15 000 (le montant de leur quotient familial) – 10 085) x 11%. Ce qui nous donne 541€.

ATTENTION : Pour obtenir le montant d’impôt sur le revenu que le couple va devoir payer. Il faut multiplier l’impôt brut par le nombre de part fiscale. Puisque, les 541€ obtenu sont pour 1 seule part fiscale. Il faut donc, faire 541 x 4 pour trouver 2164€ d’impôt sur le revenu.

On voit bien avec ses calculs détaillés, et exemples. Que chaque tranche de revenu est imposée à un taux d’imposition différent.

Ensuite, il restera à déduire les éventuelles réductions d’impôt et crédits d’impôt pour obtenir l’impôt sur le revenu définitif, à payer.

Savoir calculer son impôt sur le revenu reste utile. Notamment, pour comprendre comment ça marche, faire des simulations ou bien encore, pour calculer la rentabilité nette nette d’un investissement locatif, par exemple.

Voilà, j’espère que cet article vous a été utile pour mieux comprendre le calcul de l’impôt sur le revenu. N’hésitez pas à poser vos questions dans les commentaires !

En attendant, je vous dis à bientôt sur Placement et Liberté !

Jonathan

Accédez au simulateur de rentabilité et de fiscalité pour réussir tous vos investissements immobiliers comme un pro : https://placementetliberte.fr/simulateur

Merci beaucoup, Jonathan! Très utile!

Avec plaisir Tania !